FecomercioSP defende a Reforma Administrativa na Comissão de Assuntos Econômicos do Senado e alerta acerca dos impactos que as empresas do regime sofrerão

Desde o início das discussões sobre a Reforma Tributária, a Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) defende a Reforma Administrativa para equilibrar as contas públicas e diminuir a necessidade de aumentar a já exacerbada carga tributária nacional.

Na explanação inicial, Sarina chamou a atenção para o fato de o regime especial ser utilizado para sanear as contas públicas, que deveriam ser revistas em uma reforma propícia. “Enquanto discutimos formas de manter o Simples Nacional competitivo na Reforma Tributária, vemos notícias no jornal falando que o Ministério do Planejamento quer reestruturá-lo para equilibrar as contas. O governo deveria restringir o regime ou reestruturar os próprias gastos para conter essa ânsia arrecadatória?”, provocou a assessora.

Na visão da FecomercioSP, com menos burocracia, um funcionalismo público otimizado e despesas racionalizadas, o Estado contribuiria para atrair investimentos ao ambiente de negócios e elaborar políticas públicas em áreas prioritárias — como Segurança Pública, Educação e Saúde —, bem como poderia investir e promover mudanças estratégicas em setores como Infraestrutura e Comércio Exterior, além da digitalização de serviços públicos.

Defesa do Simples

As preocupações dos representantes das micro e pequenas empresas, desde o início das discussões da regulamentação da Emenda Constitucional (EC) 132/2023, não são setoriais ou oriundas de um nicho específico que busca algum benefício fiscal. Os prejuízos da Reforma Tributária afetarão 74% das empresas brasileiras, que são optantes pelo Simples Nacional e perderão competitividade, se o texto do PLP 68/2024 não sofrer alterações no Senado.

Hoje, a legislação permite que esses negócios possam transferir integralmente os créditos de PIS/Cofins no montante de 9,25%. Trata-se de um dispositivo que garante competitividade e tratamentos diferenciado e favorecido, assim como determina a Constituição Federal.

Com a reforma, as Pequenas e Médias Empresas (PMEs) somente poderão transferir crédito do IBS e da CBS sob o tributo pago no regime único, ou seja, um retrocesso quanto às regras atuais, que permitem a transferência igual a uma empresa de grande porte. “Fala-se, a todo momento, que o tratamento diferenciado do Simples Nacional será mantido na Reforma Tributária, que é um direito garantido pela Constituição Federal, mas testemunhamos o sistema diferenciado sendo tolhido constantemente”, apontou Sarina.

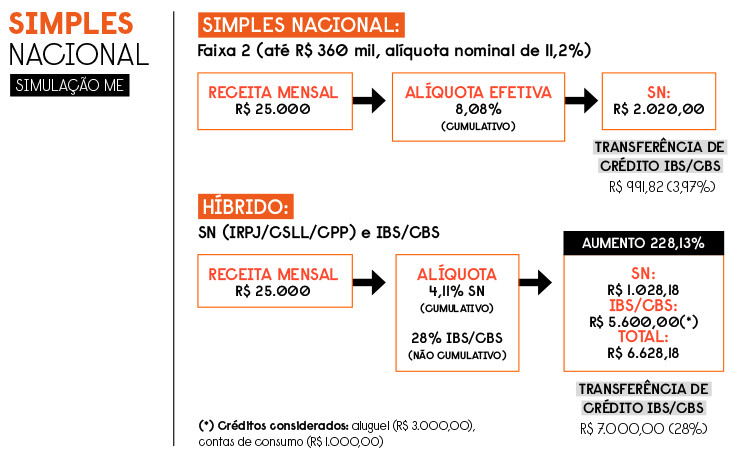

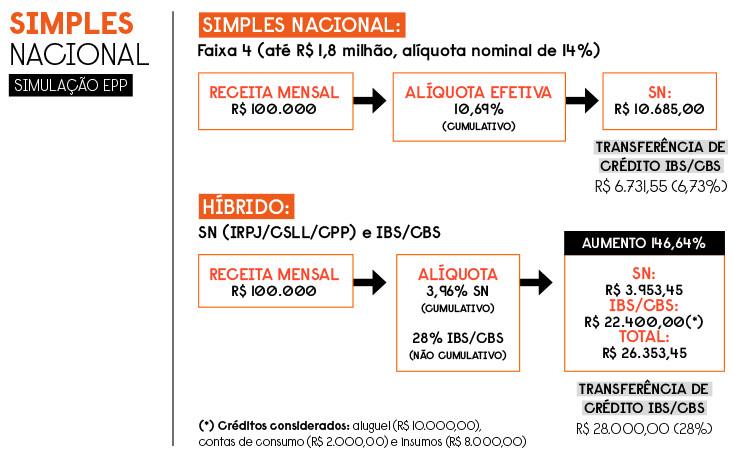

Se um fornecedor permite um crédito integral (28%), e outro um porcentual bem inferior (de 4% ou 7%, nos exemplos apresentados), é fácil prever o resultado: a pequena empresa vai perder negócios. “Os negócios atuantes no meio da cadeia produtiva serão duramente impactados pela não transferência integral do crédito”, salientou a assessora da FecomercioSP.

A nova legislação permite que empresas do Simples Nacional que desejem ofertar o crédito integral nas operações optem pela exclusão dos novos tributos no regime único. Isso significa que as PMEs deixarão de arcar com uma carga tributária reduzida para assumir a alíquota de 28%, assim como fazem as grandes. Em termos práticos, haverá um esvaziamento do regime único, já que restarão apenas o IRPJ e a CSLL, além da contribuição previdenciária patronal, conforme o caso.

“Essa opção seria desastrosa para diversos negócios, levando muitos deles a fecharem as portas. O Comércio atacadista e o setor de Serviços serão os mais prejudicados, pois não terão direito à transferência de crédito integral. Para o segundo, o impacto ainda é mais significativo — uma vez que grande parte dos seus gastos é oriunda da folha de pagamentos —, com enorme elevação da carga tributária caso essas empresas escolham excluir o IBS e a CBS da base de cálculo”, afirmou.

Em uma simulação de cenários, Sarina demonstrou que uma Microempresa (ME) e uma Empresa de Pequeno Porte (EPP) terão aumentos de 228,13% e 146,64%, respectivamente, com o novo sistema.

Na explanação inicial, Sarina chamou a atenção para o fato de o regime especial ser utilizado para sanear as contas públicas, que deveriam ser revistas em uma reforma propícia. “Enquanto discutimos formas de manter o Simples Nacional competitivo na Reforma Tributária, vemos notícias no jornal falando que o Ministério do Planejamento quer reestruturá-lo para equilibrar as contas. O governo deveria restringir o regime ou reestruturar os próprias gastos para conter essa ânsia arrecadatória?”, provocou a assessora.

Na visão da FecomercioSP, com menos burocracia, um funcionalismo público otimizado e despesas racionalizadas, o Estado contribuiria para atrair investimentos ao ambiente de negócios e elaborar políticas públicas em áreas prioritárias — como Segurança Pública, Educação e Saúde —, bem como poderia investir e promover mudanças estratégicas em setores como Infraestrutura e Comércio Exterior, além da digitalização de serviços públicos.

Defesa do Simples

As preocupações dos representantes das micro e pequenas empresas, desde o início das discussões da regulamentação da Emenda Constitucional (EC) 132/2023, não são setoriais ou oriundas de um nicho específico que busca algum benefício fiscal. Os prejuízos da Reforma Tributária afetarão 74% das empresas brasileiras, que são optantes pelo Simples Nacional e perderão competitividade, se o texto do PLP 68/2024 não sofrer alterações no Senado.

Hoje, a legislação permite que esses negócios possam transferir integralmente os créditos de PIS/Cofins no montante de 9,25%. Trata-se de um dispositivo que garante competitividade e tratamentos diferenciado e favorecido, assim como determina a Constituição Federal.

Com a reforma, as Pequenas e Médias Empresas (PMEs) somente poderão transferir crédito do IBS e da CBS sob o tributo pago no regime único, ou seja, um retrocesso quanto às regras atuais, que permitem a transferência igual a uma empresa de grande porte. “Fala-se, a todo momento, que o tratamento diferenciado do Simples Nacional será mantido na Reforma Tributária, que é um direito garantido pela Constituição Federal, mas testemunhamos o sistema diferenciado sendo tolhido constantemente”, apontou Sarina.

Se um fornecedor permite um crédito integral (28%), e outro um porcentual bem inferior (de 4% ou 7%, nos exemplos apresentados), é fácil prever o resultado: a pequena empresa vai perder negócios. “Os negócios atuantes no meio da cadeia produtiva serão duramente impactados pela não transferência integral do crédito”, salientou a assessora da FecomercioSP.

A nova legislação permite que empresas do Simples Nacional que desejem ofertar o crédito integral nas operações optem pela exclusão dos novos tributos no regime único. Isso significa que as PMEs deixarão de arcar com uma carga tributária reduzida para assumir a alíquota de 28%, assim como fazem as grandes. Em termos práticos, haverá um esvaziamento do regime único, já que restarão apenas o IRPJ e a CSLL, além da contribuição previdenciária patronal, conforme o caso.

“Essa opção seria desastrosa para diversos negócios, levando muitos deles a fecharem as portas. O Comércio atacadista e o setor de Serviços serão os mais prejudicados, pois não terão direito à transferência de crédito integral. Para o segundo, o impacto ainda é mais significativo — uma vez que grande parte dos seus gastos é oriunda da folha de pagamentos —, com enorme elevação da carga tributária caso essas empresas escolham excluir o IBS e a CBS da base de cálculo”, afirmou.

Em uma simulação de cenários, Sarina demonstrou que uma Microempresa (ME) e uma Empresa de Pequeno Porte (EPP) terão aumentos de 228,13% e 146,64%, respectivamente, com o novo sistema.

Desestímulo a 74% das empresas, responsáveis por 29,2% dos empregos

Deixar o empresário optante pelo Simples Nacional entre a “cruz e a espada”, ou seja, numa situação de ter que escolher entre permanecer no regime e perder negócios ou calcular o IBS e a CBS como uma empresa de grande porte e ter aumento da carga tributária, tornará o modelo pouco atrativo para muitos setores. Além disso, “o contribuinte do Simples Nacional somente aproveitará a desoneração da cesta básica ou outras alíquotas reduzidas do novo sistema, inclusive a incidência monofásica de combustíveis, se optar por recolher IBS/CBS pelo regime normal”, afirmou José Clovis Cabrera, representante da Confederação das Associações Comerciais e Empresariais do Brasil (CACB). Segundo ele, que também é membro do Conselho de Assuntos Tributários da FecomercioSP, as empresas que comercializam diversos tipos de produtos, como o varejo, perceberão que o Simples Nacional será desvantajoso e migrarão para outros regimes. De acordo com Edgard Vicente Fernandes Júnior, coordenador do Núcleo de Assessoria Legislativa do Sebrae Nacional, o Simples é indispensável para a sobrevivência dos negócios, principalmente nos primeiros dois anos de atividades. “Sem esse regime, muitas empresas não passariam pelas adversidades dos primeiros anos de mercado. Por isso, qualquer mudança deve considerar que 96% das empresas formais do País estão nesse grupo, responsáveis por 80% dos empregos com carteira assinada”, ponderou. Fantasia do imposto neutro Outra questão importante levantada durante a audiência pública foi a desmistificação da tese do imposto neutro. Na visão de Marcos Cintra Cavalcanti de Albuquerque, representante da Federação Nacional das Empresas Prestadoras de Serviços de Limpeza e Conservação (Febrac), a Reforma Tributária, na prática, vai elevar o preço final dos contratos, diminuindo a demanda por serviços. “A alegação do governo é de que isso não vai afetar a margem de lucro da empresa, porque terá o crédito de todo o imposto que paga. Mas é uma situação imaginária que passou para o debate público. A situação real é que, à medida que o preço sobe, a demanda cai. O imposto nunca é neutro. Com ou sem creditamento”, afirmou o ex-secretário Especial da Receita Federal do Brasil. Luta pela isonomia A FecomercioSP e os sindicatos filiados defendem uma reforma equilibrada, sem o aumento de carga e que promova a simplificação, a modernização e a desburocratização do sistema tributário. A legislação atual, fruto de debates há três décadas, penaliza o empresariado e prejudica o ambiente de negócios. É importante que essa mudança aconteça preservando os pilares da economia nacional, e não os enfraquecendo. A Entidade continuará participando do debate da regulamentação da Reforma Tributária no Congresso para garantir a isonomia fiscal entre os setores produtivos e a manutenção da carga tributária atual, bem como mobilizando o Poder Público sobre a necessidade de o governo avançar em medidas para reduzir os próprios gastos. Acompanhe as novidades e todas as movimentações da FecomercioSP frente à Reforma Tributária por este link.Fonte: FecomércioSP